Zbog čega posuđujemo novac: Krediti u BiH sve popularniji, a kultura zaduživanja prisutnija

U drugom kvartalu 2023. godine (april, maj i juni) banke su izvijestile da je došlo do rasta potražnje stanovništva za potrošačkim i nenamjenskim kreditima. Interes za ovom vrstom kredita bio je nešto naglašeniji nego za stambenim.

Da bismo razumjeli ove podatke, moramo prije svega istaknuti da je posljednja sindikalna potrošačka korpa koju je Savez samostalnih sindikata Bosne i Hercegovine izračunao 3.322,90 KM, dok je prosječna plata isplaćena u FBiH za juni 2023. iznosila 1.262 KM (posljednji podatak koji je objavio Federalni zavod za statistiku).

Kao jedan od brojnih argumenata, ne treba da nas tada čudi da je potraga za nenamjenskim kreditima u porastu. Čini se da je zapadni model zaduživanja, kredit za proizvode, putovanje, čak i za hranu uveliko na agendi građana naše zemlje.

Šta nam ovi podaci govore?

Naravno, niko ne zamjera građanima na ovim potezima jer je u BiH vrlo teško rukovoditi sa vlastitim finansijama kada znamo da je standard građana izuzetno ugrožen. Zbog toga se potrošačka korpa koristi kao mjera inflacije i promjena u standardu života. Indeks potrošačke korpe se bazira na cijenama tih proizvoda i usluga i pokazuje kako se one mijenjaju s vremenom.

Činjenica je da nenamjenski krediti ublažavaju trenutno simptome inflacije i slabe potrošačke korpe građana, ali dugoročno gledano, ti potezi nisu isplativi.

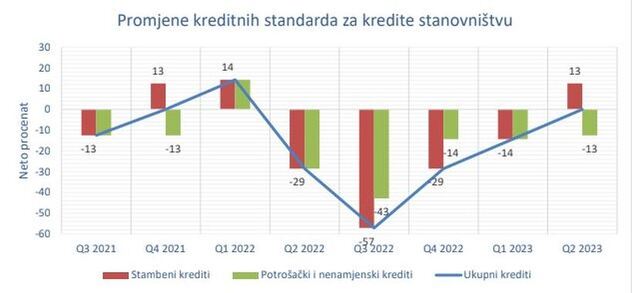

Kako su nam i poručili iz Centralne banke BiH (CBBiH), posljedni podaci nam govore da neto procenat promjene ukazuje na to da je došlo do neznatnog pooštravanja standarda za potrošačke i nenamjenske kredite, dok su standardi za stambene kredite ublaženi u odnosu na prethodni kvartal.

“Treba istaći da je u drugom kvartalu 2023. godine, udio odbijenih zahtjeva za odobrenje kredita stanovništvu blago povećan u odnosu na prethodni kvartal. Troškovi izvora za kredite i ograničenja bilansa stanja, kao i percepcija rizika uticali su na pooštravanje standarda, dok su konkurencija ostalih banaka i spremnost na preuzimanje rizika uticali na ublažavanje standarda koji se primjenjuju u odobravanju kredita stanovništvu”, poručili su nam iz CBBiH.

Na pitanje kakav je komentar CBBiH o tome zašto građani sve više “uzimaju” nenamjenske kredite i koji su najveći uzročnici istih, poručuju nam da se radi se o vrlo različitim kreditnim proizvodima i sa aspekta zajmoprimaca i banaka kao kreditora.

“Imamo stambene (hipotekarne) kredite sa specifičnom namjenom i vrlo moćnim osiguranjem (hipotekom), dok za nenamjenske (gotovinske) kredite bankama nije poznata namjena kredita i njihova cijena (kamatna stopa) je znantno viša. Prema podacima agencija za bankarstvo, na kraju drugog kvartala 2023. godine krediti stanovništvu iznose 11,3 milijarde KM i veći su za 3,6 posto u odnosu na kraj 2022. godine. Godišnja stopa rasta iznosi 5,3 posto, što je gotovo identično kreditnom rastu u ovom sektoru u 2022. godini”, naveli su.

Slobodna volja građana

Ističu, kada je riječ o namjeni, krediti za opću potrošnju su u prvom polugodištu 2023. godine veći za 3,6 posto u odnosu na kraj 2022. godine, a godišnja stopa rasta na kraju drugog kvartala iznosi 6,4 posto. Krediti za stambene namjene zabilježili su rast od 3,2 posto od početka godine, odnosno godišnji rast je od 2,8 posto”, naglašavaju.

Navode da je od 2018. godine evidentna nešto intenzivnija kreditna aktivnost i u segmentu stambenih kredita, ali potenciraju da je potražnja građana za kreditima za opću potrošnju dominantna.

“Kreditni rast iznosio je oko 10 posto godišnje, međutim imajući u vidu nisku osnovicu, ne može se govoriti o značajnoj promjeni u strukturi kredita prema namjeni u ukupnim kreditima. Potražnja građana za kreditima za opću potrošnju dominantna je posljednjih deset godina i ovi krediti predstavljaju oko 3/4 ukupnog kreditnog portfolija stanovništva“, objašnjavaju.

Ističu da u nekim periodima potražnja raste ili za jedne ili za druge ili za obje kategorije.

“Krediti za opću potrošnju ne moraju se nužno koristiti za zadovoljenje tekuće potrošnje. Ova sredstava građani nerijetko koriste za kupovinu ili adaptaciju nekretnine, ili za nabavku trajnih dobara ili drugih bitnih usluga (obrazovanje, zdravstvo itd.), što se također može smatrati vidom investiranja. U uslovima slabog ekonomskog rasta i prisutne inflacije, kreditni rast u segmentu stanovništva, neovisno o namjeni, može se smatrati blagim”, istakli su.

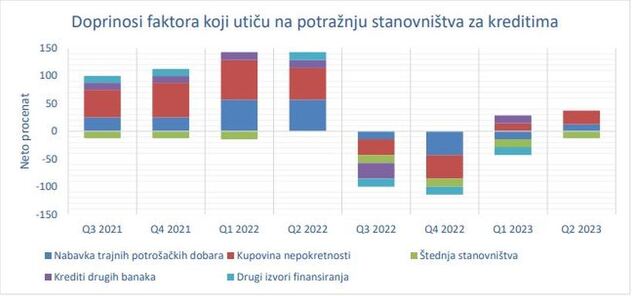

Iz CBBiH su sproveli anketu o kreditnoj aktivnosti banaka u BiH gdje su naglasili da su glavni faktori koji su uticali na povećanje potražnje za kreditima vezani za povećanu nabavku trajnih potrošačkih dobara i kupovinu nekretnina, te da je štednja stanovništva imala negativan uticaj na potražnju stanovništva.

Na grafikonu ispod prikazan je neto procenat doprinosa faktora koji su uticali na promjenu potražnje stanovništva za kreditima.

Na osnovu pitanja o očekivanjima, banke predviđaju da će doći do neznatnog pooštravanja standarda za kredite stanovništvu u trećem kvartalu 2023. godine. Banke imaju optimističan pogled vezan za potražnju stanovništva za kreditima u trećem kvartalu 2023. godine.

Optimizam banaka za potražnju stanovništva za kreditima je svakako opravadan jer su se troškovi života izuzetno povećali i mi smo zbog toga kao društvo dugi niz godina u fazi odricanja od sasvim normalnih stvari. Normalno je postalo da se svega toga odričemo u svoje ime, u ime svoje djece i nekako se dugi niz godina navikavamo na to stanje i nema razloga da nenamjenski krediti ne budu u predstojećim godinama sve popularniji, ukoliko se dramatično ne popravi stanje u ekonomskom smislu.

Klix.ba

Preuzmite mobilnu aplikaciju 072info za Android: KLIKNI OVDJE

Preuzmite mobilnu aplikaciju 072info za iOS: KLIKNI OVDJE

POVEZANE OBJAVE